По прогнозам Национальной мясной ассоциации, в 2020 году производство свинины в России увеличится на 7-8% или 280-310 тыс. т в убойном весе, а экспорт достигнет 170 тыс. т, превысив показатель 2018 года (107,5 тыс. т) почти на 58%. У отрасли есть потенциал дальнейшего роста как минимум в течение четырех ближайших лет. Какой эффект от этой тенденции могут получить экономики черноземных регионов?

Весомый результат

С 2018 года свиноводческая отрасль фактически ведет новый отсчет своим достижениям — два года назад с показателем 3,744 млн т убойного веса Россия вышла на самообеспеченность свининой. Достигнутый за шесть лет, начиная с 2012 года, результат в 2019-м закрепился новым рекордом — экспорт свинины впервые превысил ее импорт, и Россия стала нетто-экспортером этого вида продукции.

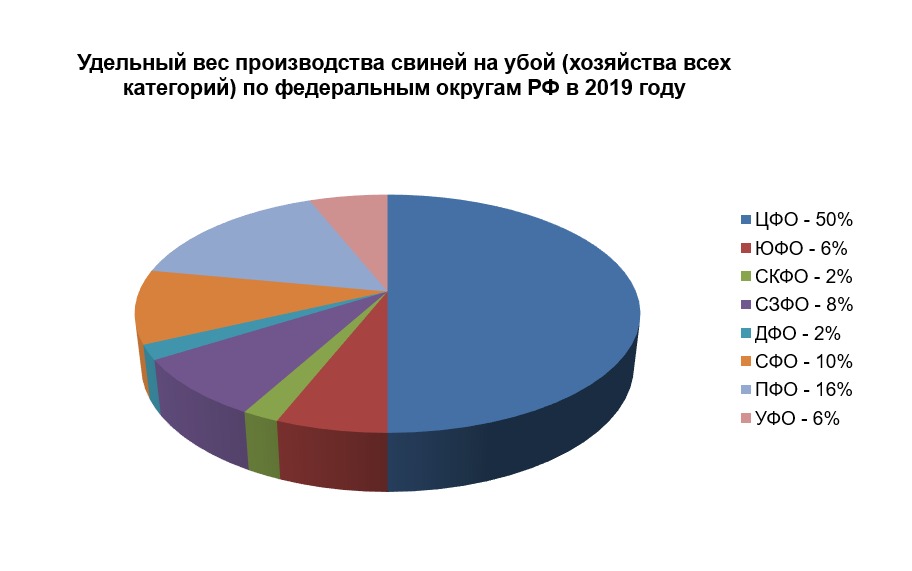

По данным Минсельхоза РФ, в прошлом году в хозяйствах всех категорий России было произведено 5,04 млн т свиней на убой в живом весе, что на 5,1 % больше результата 2018 года. Самый существенный вклад в наращивание производства свинины на внутреннем рынке вносит Центральный федеральный округ — здесь по итогам 2019 года объем производства свиней на убой составил 2505,7 тыс. т, или 50% всего объема в стране. Локомотивом роста показателей ЦФО стало Черноземье, в котором сосредоточены животноводческие фермы, пахотные земли, комбикормовые заводы, убойные предприятия и иные производственные площадки половины из 20 крупнейших производителей свинины в стране: агропромышленного холдинга «Мираторг», группы «Черкизово», «Русагро», «Агро-Белогорья», «Агропромкомплектации», группы компаний «Агроэко», «Агропромышленной корпорации ДОН», «Эксимы», «Белгранкорма» и «УХК Промагро».

Почти 35% объема свинины, произведенной в ЦФО, а именно 896,6 тыс. т в живом весе (+ 4,2% к прошлому году) обеспечила Белгородская область. Компании из Тамбовской области произвели 564,1 тыс. т свинины, Курская и Воронежская области — 397,2 тыс. т и 296,5 тыс. т соответственно.

А вот в разрезе численности поголовья у белгородцев по итогам первого квартала 2020 года, напротив, наименьший прирост — +0,5% к результату аналогичного периода прошлого года и 4624,5 тыс. голов в итоге. По заявлению департамента АПК и воспроизводства окружающей среды Белгородской области, на современном технологическом уровне экологически допустимая концентрация животноводческих предприятий в области почти достигнута и дальнейшее приращение производственных площадок в отрасли не планируется. Таким образом Белгородская область одна из первых в стране подошла к необходимости интенсификации за счет внутренних резервов — повышения технологичности и эффективности производства на имеющихся свинокомплексах и убойных предприятиях. У остальных областей, судя по данным Росстата, количественный ресурс еще есть: в Воронежской области за указанный период прирост составил 2,6%, а общее поголовье —1409,4 тыс. свиней, в Липецкой — 0,6% и 817,4 тыс., в Тамбовской — 11,9% и 1225,6 тыс. Самый большой потенциал роста по результатам квартала — у Курской (20,1% и 2267,4 тыс. голов) и Орловской (43,8% и 567,7 тыс. голов) областей.

«Зеленый» контроль

Повышенное общественное внимание к работе свиноводческих предприятий — наиболее острый вызов, с которым отрасли приходится сталкивать в последние годы, и для которого нужно будет находить решения в будущем. Экологические риски и потенциальное влияние на окружающую среду, связанные с деятельностью предприятий, нередко становятся камнем преткновения в реализации инвестиционных проектов в отрасли. В разные годы находить компромиссы в интересах регионов, населения и инвесторов приходилось практически всем производителям свинины в России. Но взаимовыгодные решения не всегда удавалось выработать. Например, после долгих обсуждений «Мираторг» был все же вынужден отказаться от строительства семи свинокомплексов в Курской области, из-за чего регион недополучил 6,5 млрд руб. инвестиций и более 400 рабочих мест. ГК «Агроэко» после ряда выступлений местного населения в одном из районов Воронежской области изменила планы по размещению площадок свинокомплексов. В Липецкой области при строительстве трех свинокомплексов с недовольством населения столкнулась группа «Черкизово».

Критика сельхозорганизаций, несмотря на их безусловное значение для экономики регионов, развития сельских территорий, поддержания занятости становится все более распространенным явлением не только в России, но и в других странах. В первом квартале 2020 года компания Copa-Cogeca, представляющая интересы фермеров в Евросоюзе, провела опрос 2500 сельхозпроизводителей из Италии, Германии, Франции и Венгрии, чтобы понять, сталкиваются ли они с несправедливой критикой, и как она влияет на их мотивацию. Почти 75% французских фермеров отметили рост негативных замечаний в широком обсуждении сельскохозяйственной деятельности, 59% фермеров в Германии и 38% в Венгрии также считают, что их работа подвергается критике, и лишь в Италии этот процент заметно меньше.

Между тем, по данным Росстата, «вклад» сельского хозяйства (вкупе с лесным хозяйством, охотой, рыболовством и рыбоводством) в общий объем произведенных отходов производства и потребления, составивший в 2019 году 7 750 877,3 тыс. т, — всего 47 664,2 тыс. т, то есть 0,006%. При этом более 80% произведенных отходов (39 061,5 тыс. т) указанные отрасли утилизируют и обезвреживают. Кроме того, регулирование сельскохозяйственной деятельности касается сегодня практически всех точек контакта агропроизводств с природой — утилизации побочных продуктов животноводства, контроля поверхностно-ливневых сточных вод, состава упаковки, концентрации (интенсивности) запаха.

Доходные отходы

Увеличение поголовья скота, в частности, свиней, означает и рост количества ценного органического ресурса — удобрений. Высокие урожаи зерновых, которые демонстрируют черноземные области, имеют и негативное влияние на почву, и это — неизбежная плата за интенсивное землепользование. Внесение органических удобрений на основе побочных продуктов животноводства – навоза и помета — самый короткий и эффективный путь к восстановлению почвенного плодородия: обедненная почва может принять до семи тонн органики на гектар. Российские регионы уже в активном поиске собственных оптимальных экологических практик. Интересные результаты можно ожидать от правоприменения на Кубани, где новые поправки в закон о плодородии предписывают аграриям в четыре с половиной раза увеличить объемы навоза, вносимого в почву. Белгородская область пошла по пути развития альтернативной энергетики и утилизации отходов животноводства на биогазовых установках. Очевидно, что и остальным областям Черноземья недальновидно игнорировать сырьевой потенциал животноводческих ферм, ведь его рациональное использование может обеспечить ощутимый синергетический эффект и для животноводства, и для растениеводства.

Инвестиции в репутацию

В 2020 году в Черноземье намечена реализация еще нескольких капиталоемких инвестиционных проектов в свиноводстве. АПХ «Мираторг», крупнейший производитель свинины и говядины в России, заключил с Орловской областью инвестиционное соглашение на 25 млрд рублей о создании в регионе комбикормового производства мощностью 800 тыс. т в год и реализации свиноводческого проекта на 203 тыс. т товарной свинины в год. Это создаст в области до 1,8 тысячи новых рабочих мест и обеспечит налоговые поступления в бюджеты всех уровней до 680 млн рублей ежегодно. В Воронежской области ГК «АГРОЭКО» планирует запустить мясоперерабатывающий комбинат мощностью 3,8 млн голов в год и обеспечить рабочими местами более 3000 человек. В Липецкой области «Черкизово» начнет строительство свинокомплекса за 8,8 млрд рублей с репродуктором на 13 тыс. свиноматок и 10 откормочными площадками. Мощность будущего производства составит 55 тыс. тонн свинины в живом весе. В текущем году выйдет на проектную мощность в 65 тысяч тонн свинины в живом весе в год третья очередь производства ООО «Тамбовский бекон» ГК «Русагро».

Успешная реализация этих проектов крайне важна для формирования позитивного инвестиционного профиля черноземных областей. По итогам 2019 года лишь Белгородская область повысила свои позиции в топ-30 регионов национального инвестиционного рейтинга-2020. Воронежская область по итогам рейтинга осталась на позициях прошлого года (15 место), Тамбовская потеряла девять пунктов рейтинга и переместилась с 12 на 21 место, Липецкая — с 23 на 24. Курская и Орловская области вообще оказались за пределами первой тридцатки. Помимо долгосрочных социальных и экономических эффектов режим благоприятствования инвестиционной активности имеет значение и для будущих инвесторов и тех перспектив, которые стоят за новыми проектами, — развития инфраструктуры, создания рабочих мест и налоговых поступлений в бюджеты областей.

KPI на экспорт

Экспорт сельхозпродукции в последние несколько лет является одним из ключевых направлений в аграрной политике России. Динамика поставок продукции АПК за рубеж стала одним из важных показателей работы всех уровней власти, в том числе региональной. Свиноводческая отрасль год за годом вносит в этот процесс свой вклад. Экспорт продукции свиноводства за первое полугодие текущего года вырос на 40 тыс. т или на 91%, достигнув 85,4 тыс. т (или 138 млн долларов в денежном эквиваленте), а концу года Россия имеет все шансы экспортировать почти 150-170 тыс. т свинины на 300 млн долларов. Основными направлениями сегодняшнего экспорта являются Украина, Вьетнам, Гонгконг, Беларусь, растут поставки в Казахстан, Монголию и ряд других стран. Однако главным направлением будущего экспорта должен стать Китай, открытие рынка которого сулит огромные перспективы для свиноводства Черноземья и значительные поступления в бюджеты областей.

Региональный анализ структуры экспорта показывает, что в черноземных областях, сделавших ставку на растениеводство, по итогам 2019 года наблюдается стагнация показателей экспорта по сравнению с прошлым годом. Так, Орловская область в 2019 году целевого показателя в 88,8 млн долларов не достигла. Воронежская область, где зерновые также являются основной статьей регионального экспорта, в 2019 году снизила объемы экспорта с 2599 тыс. т (540,7 млн долларов) до 2048 тыс. т (506,8 млн долларов). Сократился на 3,7% и объем экспорта продукции АПК Курской области, и лишь благодаря замещению выпадающих объемов продукцией других отраслей агропромышленного комплекса, в том числе — свиноводства, область смогла перевыполнить план по экспорту продукции АПК на 13%. Ставка на животноводство и, в частности, свиноводство, по мнению многих отраслевых экспертов, ускорит достижение целевых объемов продажи сельхозпродукции за рубеж. Так, Белгородская область в прошлом году перевыполнила плановый показатель на 18,8 млн долларов, а к 2024 году, в соответствии с соглашением с Минсельхозом, планирует довести производство мяса до 1,85 млн т, в том числе свинины — до 900 тыс. т, значительная часть которой будет экспортироваться.

Прорубить новое окно

Эксперты и участники рынка по-разному оценивают складывающийся баланс спроса и предложения на рынке свинины, но сходятся в одном. Свиноводческая отрасль достигла зрелости, полностью обеспечила потребности внутреннего рынка, и теперь ее дальнейшее развитие напрямую связано с экспортными возможностями. Все лидеры мирового свиноводства — США, Канада, ЕС, Бразилия — делают ставку именно на экспорт. Несмотря на высокую концентрацию свиноводческих хозяйств на единицу площади, в ЕС продолжают наращивать производство свинины даже на фоне серьезного падения внутреннего спроса. Например, в Нидерландах уровень самообеспеченности свининой достигает 200%, Дания производит свинины в пять раз больше, чем потребляет, являясь также ведущим мировым производителем племенных свиней и крупным экспортером свинины. Заметным игроком в европейской свиноводческой индустрии становится Испания — едва ли не единственная европейская страна, нарастившая поголовье свиней в прошлом году и ставшая лидером в ЕС по экспорту свинины и продуктов из свинины с общим объемом в 1,183 млн т. Опыт этих стран свидетельствует о том, что в долгосрочной перспективе финансовая устойчивость производителей свинины во многом будет обеспечиваться ростом экспорта, особенно — на китайском направлении.

Гигантские потери, которые понес Китай в результате распространения африканской чумы свиней (АЧС) с лета 2018 года, сделало эту страну одним из крупнейших потенциальных импортеров свинины. В 2019 году Китай импортировал почти 2 млн т свинины — на 67% больше, чем годом ранее. В этом году, по прогнозам аналитиков, импорт свинины в Китай достигнет 4-5 млн т. Принимая во внимание политику диверсификации поставщиков, которую проводит Китай, российской свиноводческой индустрии имеет смысл сфокусироваться на этом направлении экспорта, тем более что конкурирующие страны уже активно включились в процесс. Например, Испании удалось удвоить экспорт свинины в Китай всего за год — с 315,14 тыс. т в 2018 году до 668,78 тыс. т в прошедшем году.

Европейские страны задают актуальные стандарты отрасли в отношении не только количественных показателей роста, но и параметров интенсификации свиноводческого производства, прежде всего — концентрации свиноводческих проектов.

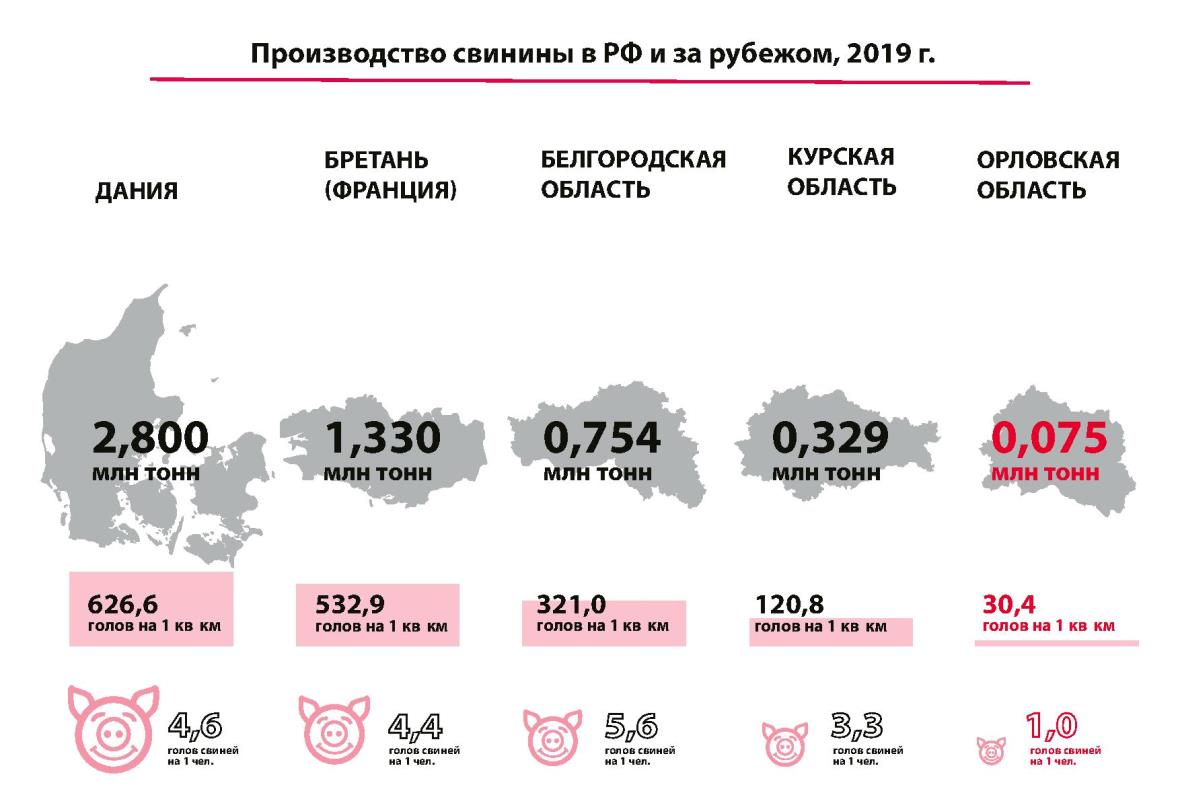

Например, рекордные показатели производства свинины в Дании (2,8 млн т) достигаются в том числе высокой плотностью свиноводства на единицу площади — 626,6 голов на 1 кв. км. Это почти в два раза больше, чем в регионе — лидере российского свиноводства Белгородской области, в пять раз больше, чем в Курской, в 20 раз больше, чем в Орловской областях. Еще более показателен пример французской провинции Бретань, которая при сопоставимых с нашими областями площадях также в разы превосходит их по концентрации свиноводческих проектов.

Европейский опыт заставляет по-новому оценить динамику и показатели развития свиноводческой отрасли. Очевидно, что говорить о перепроизводстве свинины в России, как минимум, преждевременно, а сохранение нынешних темпов развития отрасли необходимо для решения еще нескольких стратегических задач на внутреннем и внешнем рынках. В частности, наращивание производственных площадок позволит стабилизировать ситуацию с занятостью и наполнением бюджетов в регионах, рост валовой продукции — сохранить наметившийся рост потребления свинины и достигнуть целевых показателей потребления мясной продукции населением. В отношении внешних рынков аналитики отрасли полагают, что техническая оснащенность и амбиции топ-менеджмента свиноводческих предприятий делают задачи не менее чем 4-5-кратного роста экспорта продукции свиноводства в ближайшие пять лет и вхождения в топ-5 мировых производителей свинины как никогда выполнимыми.